ファクタリングの特徴

ファクタリングは、ビジネスにおける資金調達とリスク管理の手法として利用される金融取引です。以下はファクタリングの主な特徴です。

1. 売掛金の売却

ファクタリングは、企業が持つ売掛金(未収金)を金融機関または専門のファクタリング会社に売却する取引です。売掛金は通常、商品やサービスの提供後、顧客が支払うまでの期間に発生します。ファクタリングを通じて、企業は売掛金を現金化し、即座に資金を手に入れることができます。

2. 現金の即時調達

ファクタリングにより、企業は売掛金に対する支払いを待たずに現金を受け取ることができます。これにより、資金不足や運転資金の調達に困難を抱える企業が、事業の継続性を確保できるメリットがあります。

3. 信用リスクの転送

ファクタリング会社は、売掛金の買い取りと引き換えに、売掛金の顧客に対する信用リスクを負います。つまり、顧客が支払わない場合でも、企業は既に現金を受け取っており、リスクを回避できます。これは特に新興企業や信用が低い顧客との取引において有用です。

4. 信用情報の活用

ファクタリング会社は、売掛金の顧客に対する信用評価を行うために、信用情報や支払い履歴を活用します。これにより、企業は信用のある顧客との取引を強化し、信用の低い顧客とのリスクを最小限に抑えることができます。

5. 売掛金の回収業務

ファクタリング会社は、売掛金の回収業務を担当します。これにより、企業は売掛金の請求書作成や催促の手間を省くことができます。また、ファクタリング会社はプロの回収手法を駆使して、売掛金の早期回収を促進します。

6. 事業成長の支援

ファクタリングにより、企業は資金を効率的に調達でき、新規プロジェクトや事業拡大に資金を投入しやすくなります。これにより、事業成長を促進するチャンスが増えます。

7. 機密性の保持

ファクタリング取引は、通常、機密性を保持しやすい取引です。企業は売掛金の買い手との合意に基づき、情報の共有を最小限に抑えることができます。

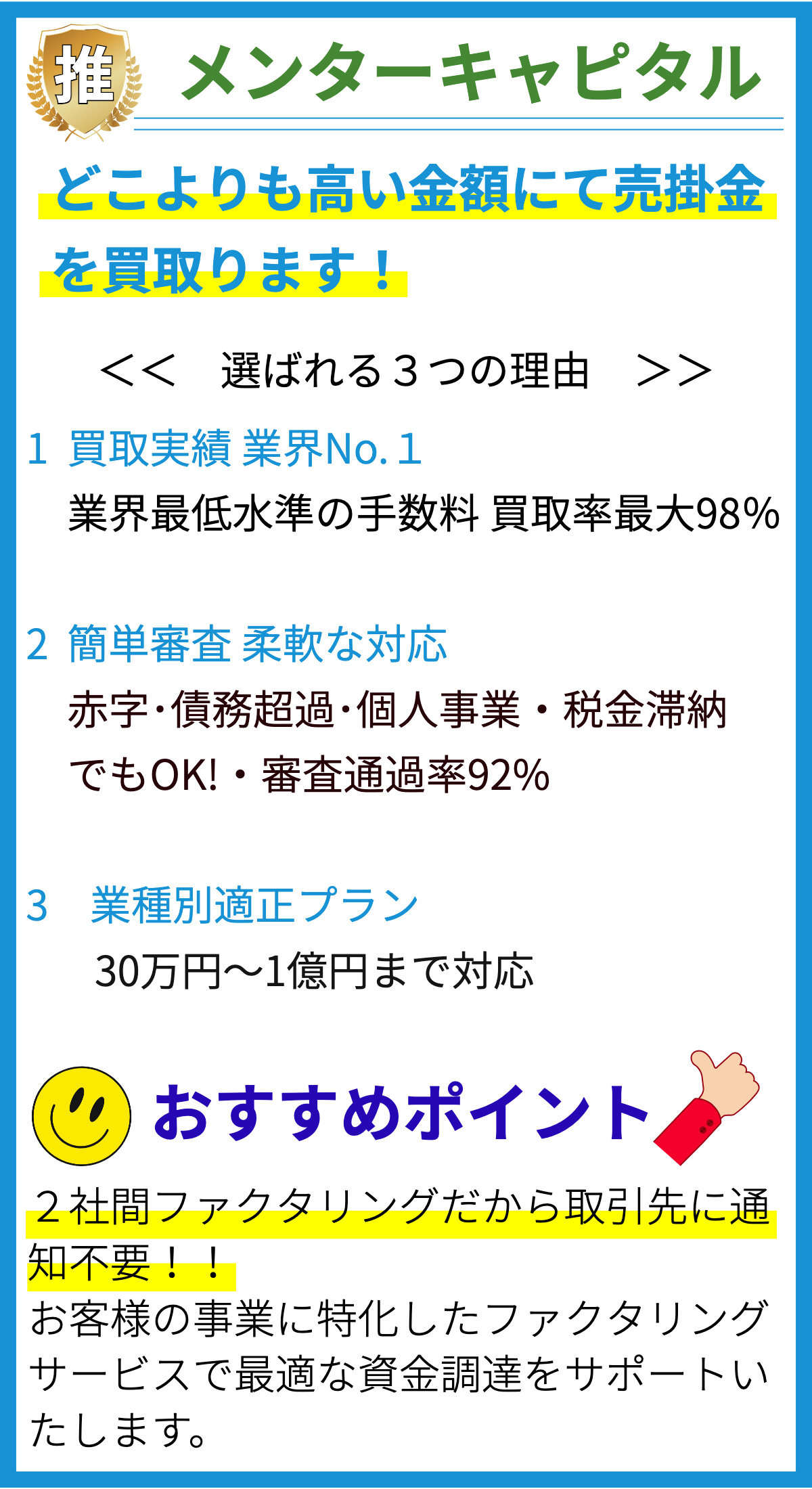

8. ファクタリング料金

ファクタリングを利用する際には、ファクタリング会社に対して一定の手数料が発生します。この手数料は、売掛金の金額や取引のリスクに応じて異なります。企業はこれらの料金を検討し、コストと利益をバランスさせる必要があります。

9. 長期的な財務計画

ファクタリングは短期的な資金調達手段として利用されることが多いですが、長期的な財務計画には向いていません。企業はファクタリングを一時的な資金調達手段として活用し、長期的な資金戦略を検討する必要があります。

10. 産業による適用の差異

ファクタリングの適用は産業によって異なります。一部の業種ではファクタリングが一般的であり、他の業種ではあまり利用されないこともあります。企業は自身の業種やニーズに合ったファクタリング会社を選択する必要があります。

まとめ

ファクタリングは、資金調達とリスク管理を組み合わせた効果的な金融取引です。企業は売掛金を現金化し、信用リスクを転送することで、事業の持続性を確保し、成長を支援することができます。しかし、適切なファクタリング会社の選択や料金の検討が重要です。ファクタリングを活用することで、企業は資金調達の柔軟性を高め、競争力を強化する手段として利用できます。